最近想要以自己的步調,去了解區塊鏈與加密貨幣的世界。不僅是市場價格、走勢方面的事,而是每個系統背後的世界觀,及其技術面、應用面,乃至未來潛能。

首先要來弄懂的是BitShares的體系。今天花了一個上午,算是搞懂了一些事,在這裡做個筆記。以下的篇章,是我自己的理解途徑,所以用的是最一般人都看得懂的語言。至於內行的大大們,我弄錯的地方,還請多多指正。

bitUSD大家應該都不陌生,即使不知道它是什麼,大概也常在BitShares的體系內看到。這一類貨幣,在BitShares平台上被稱作SmartCoin,其幣值與另一個資產(比如美元、歐元、黃金等)掛鉤。

根據BitShares網站的說法,一個bitUSD的價值至少是USD1,在某些情況下甚至更高。我好奇的是,這背後的掛鉤是透過怎麼樣的機制產生的?而且這還是個去中心化且無人為介入的程序。

這篇文將說明的,就是bitUSD與fiat USD之間的錨定機制。

我認為這一點很值得寫一篇跟大家分享。因為BitShares平台的另一大賣點,即用戶發行資產(User-Issued Assets),顯然與這個機制直接相關。而且,BitShares平台之所以能夠作為一個去中心化的交易所,這個機制也是關鍵之一。

什麼是bitUSD?

要回答這個問題,就必須先搞清楚bitUSD從何而來?

而最簡單、最直接的解答方法,就是到BitShares平台上去繞一圈。以下,我會詳細說明我的這一圈怎麼繞。基本上,這一圈的故事說完之後,大概也就解答了這兩道問題:

- bitUSD怎麼來?

- 系統如何保障bitUSD的價值永遠等於或高於法幣美元?

第一步,是在BitShares平台上申請了帳號。第二步,是從我的Steemit錢包轉了10 Steem到BitShares平台上的BTS錢包。我使用的是Blocktrades。這過程就不多詳述。

爽的是,這裡按一下從Steemit錢包轉出,吐一下口水,BTS就送到BitShares帳號了。(相較於BTC,你可能需要先出去溜狗,回來煮個晚餐,吃飽飽了,在沙發上耍廢一下,然後BTC才會送到。)

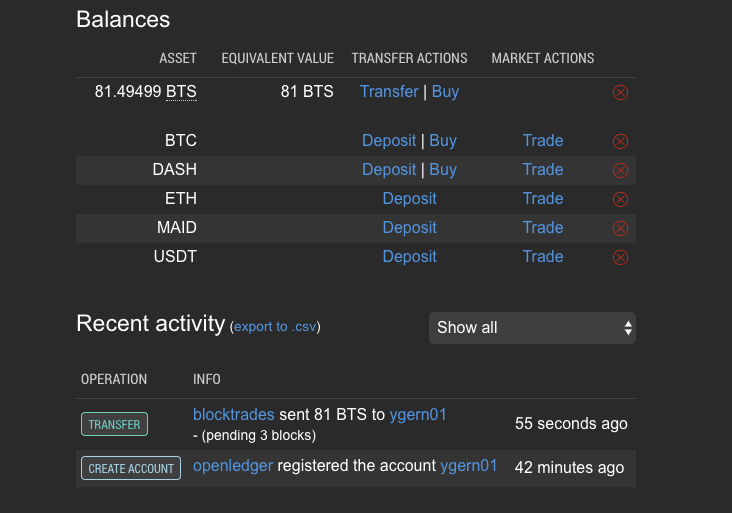

好了,如下圖所示,我的10 STEEM換成81.49499 BTS。我要繞的這一圈,就從BTS開始。

雖然還沒說到bitUSD怎麼樣被生出來,但是,我們要知道bitUSD在平台上也是其中一個自由與其他加密貨幣/資產交易的資產。

下圖顯示「BTS/bitUSD」市場。也就是說,我現在持有BTS了,我可以在這裡用BTS來買進bitUSD。

根據下圖,截圖當時的交易價是1 bitUSD等於0.12553。請留意圖中最上排,有一格「Settlement」,價格是0.126477,這個價值跟市場價格有一點落差。Settlement price來自於bitShares網絡見證人定時發布的price feed。關於這個價格,下文將會提及。

如果我現在用BTS去換取bitUSD,我換來的bitUSD其實是來自於另一個交易者,而他為什麼會有bitUSD?他或許是用其他資產交易得來的,也可能是透過bitShares的智能合約所產生出來的bitUSD。

我今天要做的,就是「透過智能合約,生出bitUSD」。所以,我不會在開放市場上以BTS交易bitUSD,而是要自己生出bitUSD。

執行智能合約,「生」出bitUSD

新的bitUSD如何被創造出來?說穿了,這其實就是一個抵押借貸的關係。

你把某一種資產交出來作為抵押,然後系統「借出」一筆bitUSD給你。所以,你在上圖左下角的方格裡,會看到一個「borrow bitUSD」的按鍵。沒錯,我們要借貸bitUSD。

因為BTS是BitShares體系的核心貨幣,所以,要借bitUSD的話,你必須以BTS作為抵押。

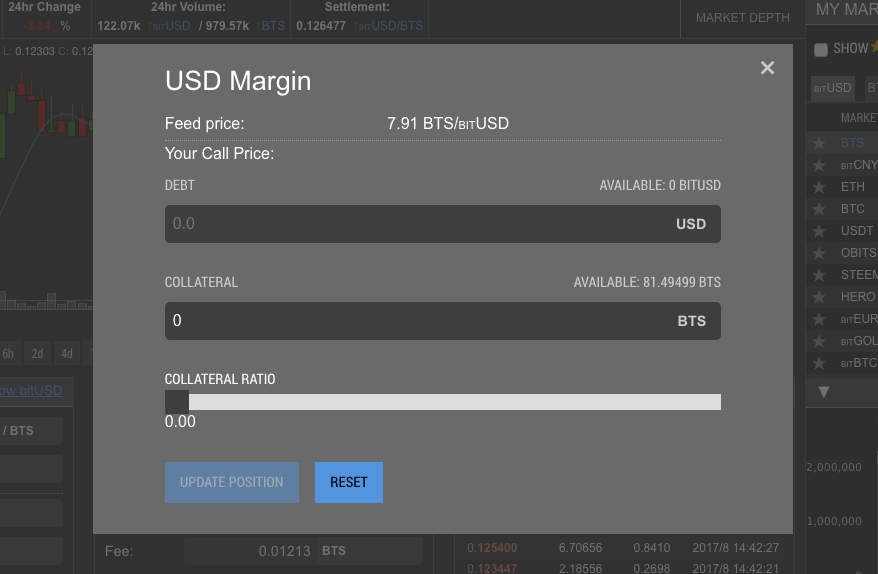

我們點進去看一下:

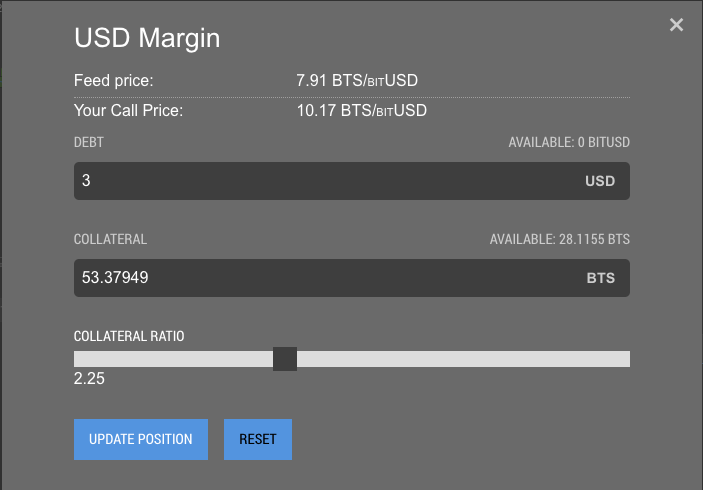

我們會看到一個這樣的窗口。你可以輸入要借貸的bitUSD,然後自己選擇Collatetal Ratio(抵押比率)。關於抵押比率,正是我們想要進一步說明的。

在這系統裡,抵押比率遠高於1,也就是說,你要借1 bitUSD,需要付出的抵押將遠高於價值1 USD的BTS。

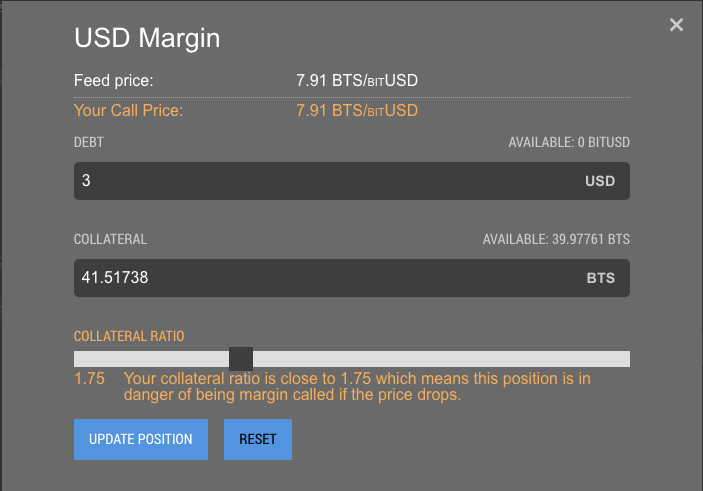

我試著借出3 bitUSD,如下圖:

我把扺押比率調到1.75,也就是說,我需要付相當於(3x1.75=5.25)USD的抵押,即41.51738BTS。

請看上方,feed price就是前文settlement price的倒數。Feed price通常接近於市場價格,而這個價格其實也就接近於法幣1美元。(至於系統如何透過見證人的共識而得到feed price,以及見證人發布feed price的依據,我還沒搞懂。)

好,回到我們的抵押比率。請留意,feed price下面還有一個「Your call price」。簡單地說就是,當你付出BTS作為抵押完成借貸之後,如果BTS的價格下跌,你的抵押品的價值也就跟著下降(抵押比率也下降)。一旦BTS下跌,即市場上每bitUSD可換取的BTS高於「call price」時,智能合約將自動讓你的借貸強制清償——也就是說,你放著作為抵押的部分BTS(畢竟你的抵押超過借貸)將被強迫以當時feed price(再加上溢價)賣掉,然後把剩餘的還給你。

從上圖我們看到,當我把抵押比率設成1.75,我的call price將等於feed price。這是什麼意思?即是,如果我只抵上1.75倍的BTS,則BTS只要再下跌一點點,市場上每bitUSD可換取的BTS馬上就超過call price中的7.91,我的借貸就被強制清償。所以,1.75是目前系統允許的最低值(這數值是依市場變動的)。

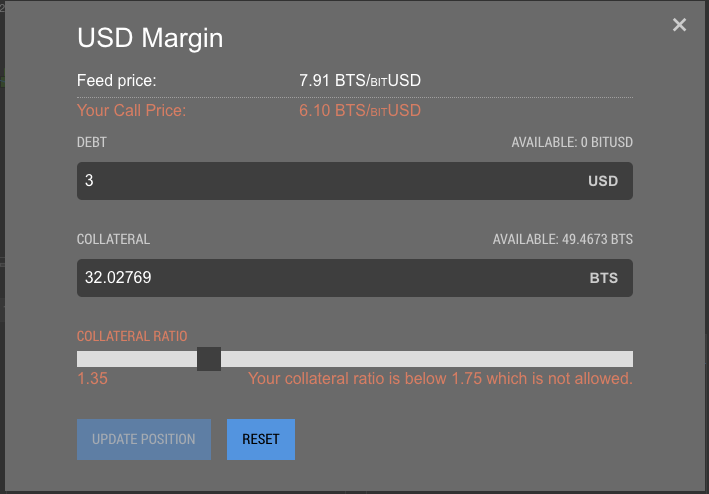

再看下圖,如果我把抵押比率調到更低的1.35倍,這筆貸款是不會被接受的。

所以,為了避免被強制清償,抵押比率越高就越安全。請看下圖:

我把抵押比率調到2.25。在這情況下,我必須付53.37949 BTS,以借得3 bitUSD。借貸完成後,如果BTS價格下跌,跌到市場上每個bitUSD可換取高達10.17 BTS時(這時候的抵押比率正好減至1.75),我會被強制清償——我抵押的BTS被強制以當時的feed price賣出。

假設我借了3bitUSD,收在錢包裡。後來BTS一路下跌,直到被強制清償。我所抵押的一部分BTS被賣掉,以便讓系統回收3 bitUSD。我抵押2.25倍,被強制清償後,我應該要得回1.25倍的抵押品。但是,如今BTS已貶值,我得回的BTS必定少於當初的1.25倍。這看似損失。但別忘了錢包裡之前拿到的3 bitUSD——BTS貶值,表示bitUSD的相對價值提高了。所以理論上並沒有虧損。

好,回到我的借貸。

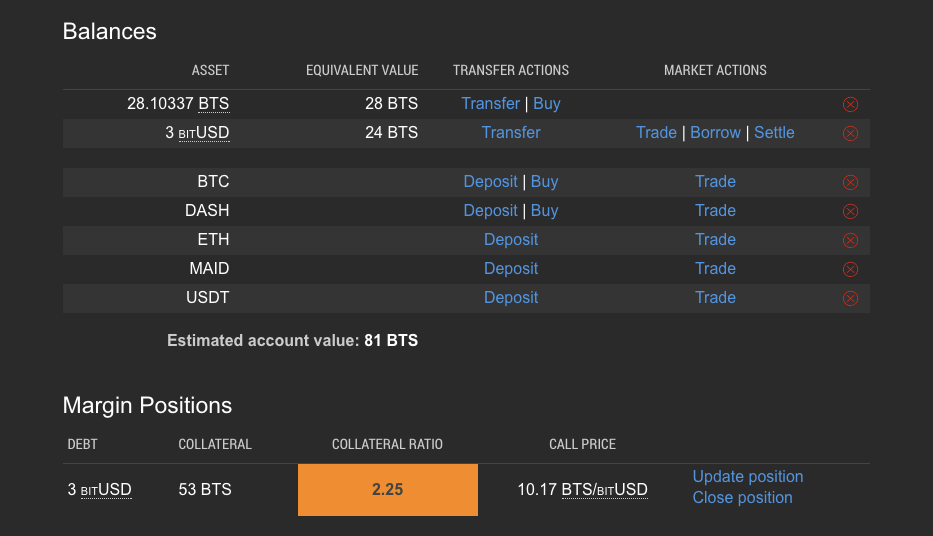

請看下圖。現在我的Balance裡有了一筆3 bitUSD。而且,下面多了一個Margin Position,也就是這筆借貸。

借來的BitUSD可以幹嘛呢?

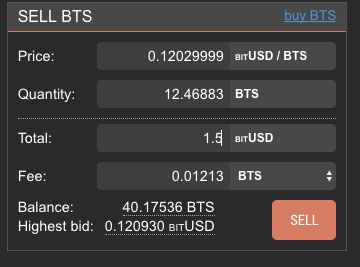

首先,當然可以用來交易任何一個BitShares平台上的資產。我做了以下這筆交易:

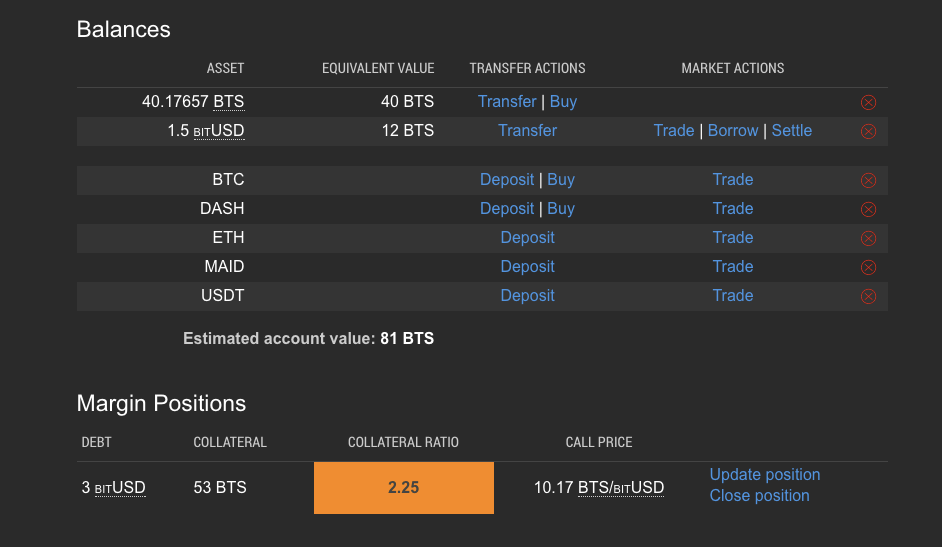

我同樣在BTS/bitUSD這個貨幣對裡交易。從上圖看到,我用1.5bitUSD買進了大約12個BTS。

現在回到我的錢包:

交易完成後,我們可以看到,bitUSD減少了,BTS增加了。可是,下方的Margin Position沒有任何變化。

做這個步驟是為了說明:借來的bitUSD,在BitShares平台上就是一個自由流通的貨幣,你可以用來換取任何其他資產。

即使像我這裡,用bitUSD交易BTS,我得來的BTS是來自市場,跟我那筆拿去做抵押的BTS無關。抵押借貸,和市場交易,兩者是獨立的。

除非被強制清償,否則,要清償這筆借貸的唯一方法,就是用當初借貸的等值bitUSD去贖回那些BTS。假設我用借來的bitUSD做了很多筆交易,最後虧損了一部分,現在不夠bitUSD去贖回抵押;在這樣的情況下,我就只能用更多的BTS(或其他資產)去市場裡買一些bitUSD回來,再去贖回BTS。

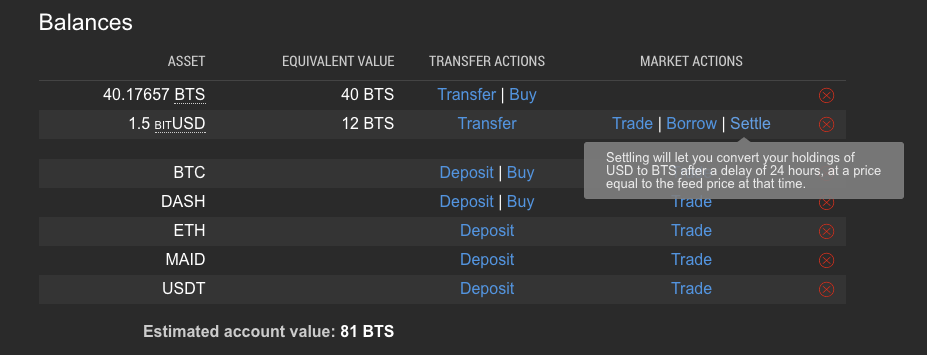

除了交易,借貸來的bitUSD還有一個去處——即是下圖裡的「settle」。

是的,你可以用你的bitUSD去清償借貸合約。不過,這裡所清償的借貸合約,並不是你自己的那一筆,而是別人的。

我們知道,當BTS價格漲跌時,每一筆借貸裡的抵押比率也跟著變化。任何時候,只要有人要求以bitUSD做settlement,則整個系統裡當時抵押比率最低的那一份借貸合約,將被強制清償。所以,對於任何一位bitUSD持有者而言,絕對不會面臨流動性的問題,因為你隨時可以用bitUSD以當時的feed price做settlement。至於這麼做的動機何在,下文將會說明。

好了,玩夠了,我想要贖回這筆借貸。但現在只剩1.5bitUSD,我只好把一部分BTS賣掉,換成bitUSD。

交易完成,再以3 bitUSD贖回抵押的BTS,最後我的錢包餘額如下:

順便說一下:借貸與終止借貸都需要手續費,那兩筆買賣BTS的交易也有手續費。但是,繞了一圈回來,比較上圖跟第一張圖,就會發現BitShares平台的另一大賣點——低交易手續費。

誰規定1 bitUSD=1 USD?

玩完一圈了,回到這個關鍵問題。

現在,如果bitUSD的抵押品是fiat USD的話,情況就簡單得多了。反正就是,一元法幣換一元代幣,你進去賭場玩夠了,再用一元代幣換回一元法幣。不多也不少。

但是,我們這裡說的是,以區塊鍵技術創造一個trustless的環境,你不需要信任任何一方即可交易。如果用法幣美元抵押,則代管的第三方就是風險的存在。

用BTS作為抵押,就會有加密貨幣的波動問題。而且一旦抵押資產、借貸資產和價值錨定對像形成三角關係,就需要以上所述的這些機制來確保價值掛鉤。

想像一個情況。bitUSD需求增加,以至1 bitUSD的價值高於1 USD。這個時候,需要bitUSD的市場參與者自然不會選擇在市場裡面買bitUSD,而更有可能選擇透過抵押借貸方式取得bitUSD,因為借貸依據的是feed price(如果我沒理解錯誤的話,feed price將維持在1 bitUSD=1 USD)。

另一個場景。如果bitUSD供應過剩,1 bitUSD的價值低於1 USD,則手上持有bitUSD的人應該就不會拿去市場上交易。他們會選擇settle。而settle的意思是,系統以他們獻出的bitUSD去強制清償一些借貸合約。這也等於是消毀bitUSD的動作。市場因而又回到平衡。而且,當bitUSD的價格過低時,手上持有借貸合約的人,也會趁機自行清償,因此也會減少流通在市場的bitUSD。

所以,透過這樣的機制,即使bitUSD的價格高於或低於法幣美元,也會在短時間內恢復錨定關係。

好,寫完了。沒想到結果寫了這麼長一串。

綜合以上所述,這個借貸機制的重點在於,一切都以區塊鍵的智能合約完成,不需要人為介入,因此不需要信任,而且所有規則都是透明的。即是這個特性,讓去中心化的交易所成為可能。這一點本來也是今天要寫的,但太長了,留著在下一篇好了。

還有,這也是用戶發行資產(UIA)的根本機制。所以,理論上,任何傳統金融資產都可以透過同樣的價值錨定方式,搬到這個平台上交易。

這樣一說,有沒有覺得未來就在眼前?

不過,最後還是要說——這真是太棒的思考活動,我越寫就越多疑問冒出來。

所以,以上所說的,也有可能是全錯的。 XD