Para un creciente coro de estrategas e inversionistas de Wall Street, el mercado de valores parece que se dirige hacia un despertar grosero.

Su pesimismo de montaje llega en un momento en que las acciones de los Estados Unidos parecen saludables, al menos en la superficie. Los principales índices están cerca de máximos históricos alcanzados la semana pasada, mientras que las ganancias corporativas están creciendo a un ritmo abrumador .

Sin embargo, algunos expertos del mercado piensan que esta fuerza aparente es sólo enmascarar los problemas más profundos de elaboración de la cerveza bajo la superficie.

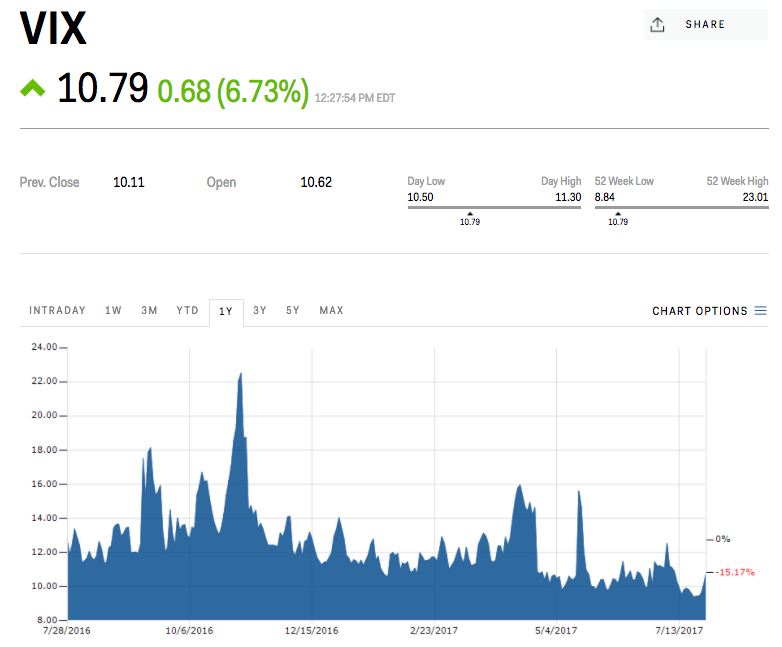

El conde Marko Kolanovic, jefe global de JPMorgan de estrategia cuantitativa y de derivados, como uno de los que destacan la cautela. En una nota del cliente el jueves, dijo que la baja volatilidad debería "darle pausa a los gerentes de acciones". Kolanovic incluso fue tan lejos como para comparar las estrategias que están suprimiendo oscilaciones de precios a las condiciones que condujeron al choque de la bolsa de 1987.

"El hecho de que tengamos muchos ciclos de volatilidad desde 1983, y ahora estamos en mínimos históricos en volatilidad, indica que podemos estar muy cerca del punto de inflexión", dijo.

Un repentino descenso de las acciones estadounidenses el jueves -incluida una notable pérdida de tecnología- fue ampliamente atribuido a la nota de Kolanovic, destacando la seriedad con que muchos inversionistas comenzaron a tomar tales advertencias.

Su consternación se extiende en el mundo del fondo de cobertura, donde los gerentes de inversión también están llorando falta de volatilidad baja a cualquiera que escuche.

Baupost Group, un fondo de 30.000 millones de dólares, destacó recientemente la falta de oscilaciones de precios como un precursor del dolor por venir, calificándolo como un posible "acelerador para la próxima crisis financiera". Mientras tanto, Highfields Capital Management, que supervisa $ 13 mil millones, dijo esta semana que la baja volatilidad está dando a la gente la falsa impresión de que el mercado es libre de riesgo .

Ir más allá del ambiente de baja volatilidad, el Bank of America Merrill Lynch tiene sus propias razones para esperar un próximo parche en las existencias - uno que ve llegar en algún momento este otoño.

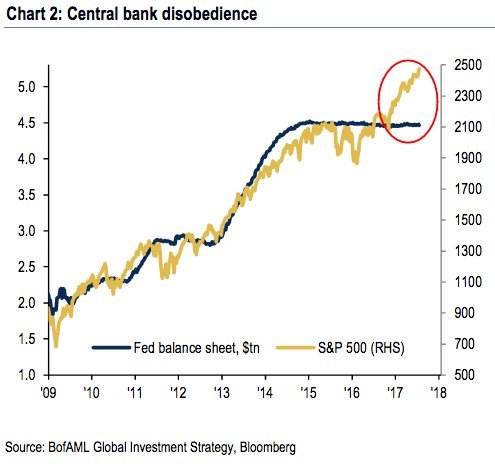

Michael Hartnett, estratega jefe de inversiones de BAML Global Research, señala cómo el S & P 500 ha seguido subiendo a nuevos máximos, aunque el tamaño del balance de la Reserva Federal se ha mantenido relativamente sin cambios. Dice que esta divergencia es una "señal de euforia clásica". Esta sobreexuberancia ha sido históricamente una señal de que el sentimiento de inversión está excesivamente extendido.

El legendario inversor Byron Wien, que actualmente es vicepresidente del grupo de soluciones de riqueza privada de Blackstone, está de acuerdo con BAML. Él ve el mercado bursátil superando el balance de la Fed como problemático y calificó el desarrollo de "perturbador" en una nota del 26 de julio.

BAML también apunta a registrar bajos niveles de efectivo de clientes privados como una señal de que el mercado de valores podría estar cerca de llegar al máximo. Con los inversores que buscan invertir plenamente, no hay polvo seco limitado para que pongan a trabajar en el mercado, si se sienten inclinados a añadir a las posiciones.

Y, quizás lo más importante para el llamamiento de BAML para un top de mercado este otoño, un indicador propietario mantenido por la firma se sienta al borde de alcanzar una señal de venta. Se ha elaborado una lista de las cosas que deben suceder para el mercado a su máximo en agosto:

El índice del dólar cae a 90, coincidiendo con la debilidad de mano de obra / consumidor (no salarial no agrícola) inferior a 100.000, y una curva de rendimiento más plana

El fin del liderazgo de alto rendimiento, que "debería ser un sistema de alerta temprana"

La fatiga en el liderazgo en el crecimiento del capital, en áreas como el Índice Nasdaq Internet, los mercados emergentes de Internet y los semiconductores

Sin embargo, en medio del creciente pesimismo, todavía hay estrategas en Wall Street que ven el S & P 500 colgando allí, al menos hasta finales de 2017. Una encuesta de 20 principales estrategas de acciones conducida por Bloomberg muestra un pronóstico de fin de año promedio de 2.439 , Básicamente sin cambios desde el cierre del viernes.

Por lo tanto, mientras que es cualquier persona adivinar lo que transpirará en los próximos meses, es bueno por lo menos ser conscientes de las grietas que se forman en la fundación del mercado. Y no digas que no fuiste advertido.