这篇文章,主要是关于这几个方面的——

1.了解贷款

2.周期为什么会发生

3.什么是短暂的债务周期(又,如何解决)

4.什么是长期的债务周期(又,如何解决)

5.大萧条是怎么发生的

6.去杠杆化

借贷

在上一篇文章里,我们说经济的最终目标是提高生产力。不过,这只是其中一个方面。

大多数人并不会注意到生产力的重要性。大多数人选择花钱花钱花钱,哪怕他们没赚这么多。

于是,就有了贷款。

正是因为贷款,才有了周期、经济衰退、大萧条、牛市、熊市......你能从市场里听到的所有经济词儿。

既然,贷款创造周期,那为啥不干脆取消贷款呢?

这是因为,贷款也不是坏事儿啊。

只有在一种情况下,即,一个人无法负担他的贷款,这时候贷款才是糟糕的。

其他时候,你可以通过贷款买到自己需要的东西,并且用它来提高自己的生产力。

有了贷款,就一定有债权人和债务人。

随着贷款总额的增加,慢慢就形成了周期。

这就是贷款在经济中起到重要作用的根本原因:周期。

周期

我们知道,长期来看,最重要的是生产力。短期来看,最重要的因素是周期。

周期影响着每一个人。(可以Google "Financial Crisis of 2007–2008")

周期是贷款导致的。是这样——

- 如果你没办法借更多的钱呢,你就只能买更少的东西。

- 如果买的少了,那整个商业赚到钱就少了。

- 如果他们赚的少了,他们的股价就会下降,然后很难支付给他们的员工(或许是裁员)

于是,你看,这就有一个下降的趋势了。想想看,当足够的人参与进来的时候,是不是整个经济都会走向衰退呢?

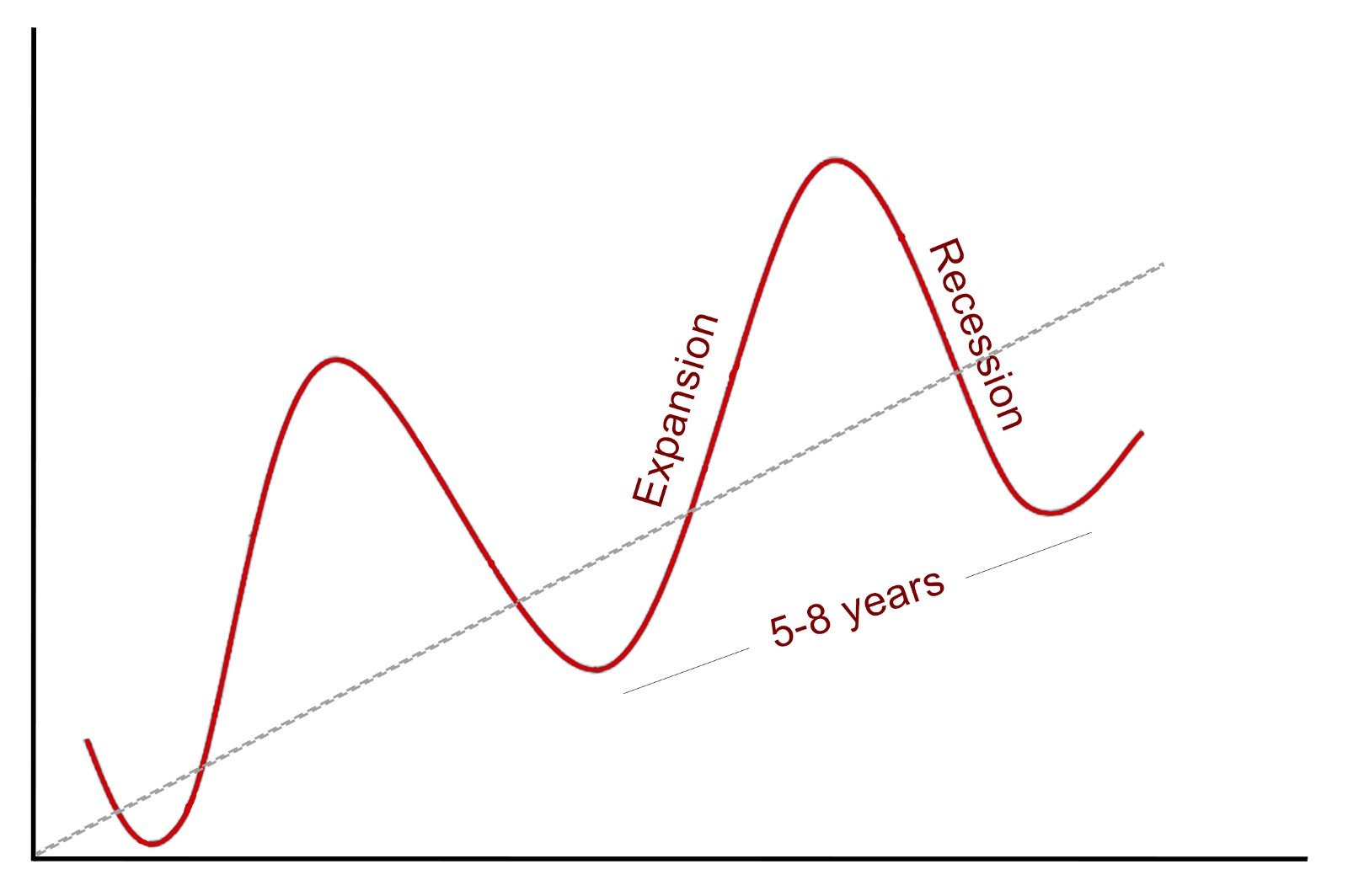

短期债务周期(持续5-8年)

这通常被称为“经济周期”。

这个周期主要是被中央银行控制。(通货膨胀时提升利率;通货紧缩就降低利率)

这个周期分为两部分:繁荣期和衰退期。

繁荣期

人们花钱的速度超过生产力的速度。

为啥呢?因为利率低呗。利率低,借钱的人就多,花的也就多。

不过,当越来越多的人借越来越多的钱买东西的时候,通货膨胀开始了。你知道,政府可不喜欢通货膨胀哟(因为,这时候物价高,富人买得起东西,穷人买不起,容易造成社会矛盾)。所以,他们就提升利率。这样,借钱的人就少了。

借的少,花的少。

花的少,生意不赚钱。

越来越多的生意不赚钱,经济不景气。

衰退期

我们大多数人都经历过经济衰退的时候。

人们勒紧裤腰带舍不得花钱,经济不景气。

不过,它也有好处:物价便宜嘛。

一旦通货膨胀被解决了,中央银行就会再次降低利率。

于是,经济又好了。

这就是一个短期的债务周期。这个周期就这么一直重复着。

但是

你注意到一件事儿了吗?

虽然这个短周期就这么一直重复着,但是,人们并没有真正支付他们的贷款啊!

每一个周期都高于之前的一个周期。

如果有一大群人在很长的一段时间都贷款,并且每一个周期都比上一个周期贷的多,却从来不还......

会发生什么呢?

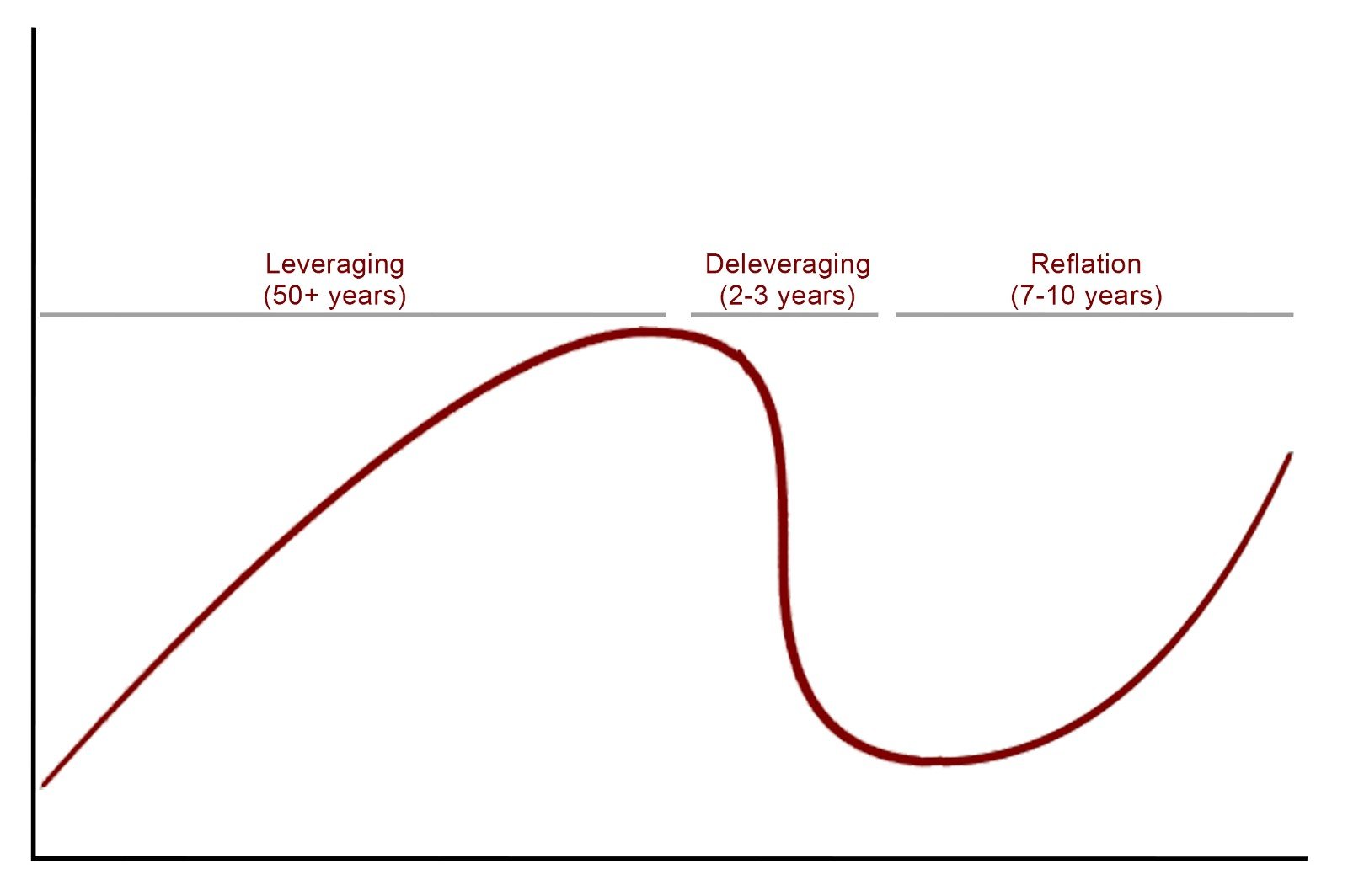

长期债务周期(持续50-75年)

有人的地方就有江湖。

有贷款的存在,就会有长期债务周期的存在。

People and debt go way back.

It's human nature.

在长期债务周期中,有两大部分:杠杆化和去杠杆化。

杠杆化(持续50+年)

这期间,经济会经历几次短期债务周期。同时,债务却没有被偿还。

债务负担越来越重,因为人们借的钱越来越多。

而此刻,人们必须要偿还他们之前欠下的债务了。于是,他们选择勒紧裤腰带,少花钱。(再一次,经济开始衰退)

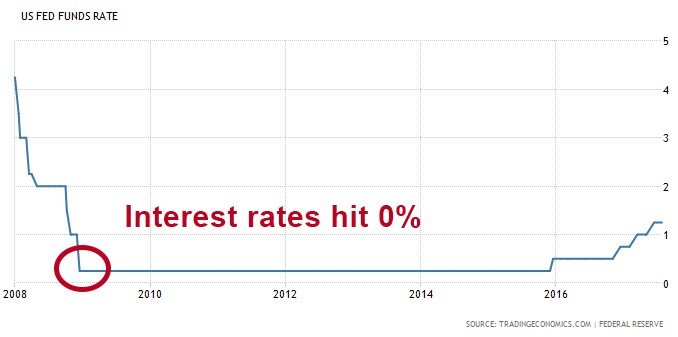

你或许会说,“这不是事儿啊。和之前一样,再次降低利率呗”。

可是,这一次,中央银行真的不能再降低利率了。

“为啥呢?”

因为,利率降到0%了。

去杠杆化(持续2-3年)

去杠杆化其实就是长期债务周期里的一环。

字面上说就是降低债务负担。(由于人们用了太多的杠杆,所以,这时候就......去杠杆)

如何判定你正在经历一次“去杠杆化”呢?

这三件事同时发生:

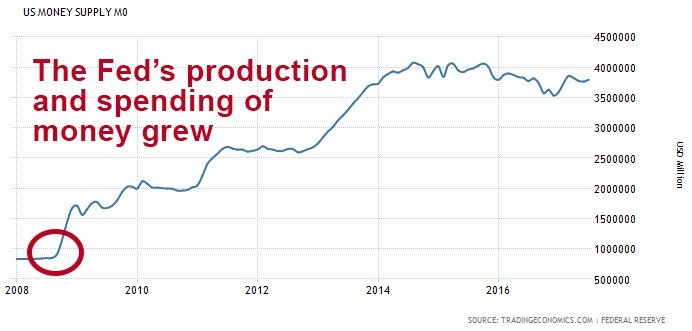

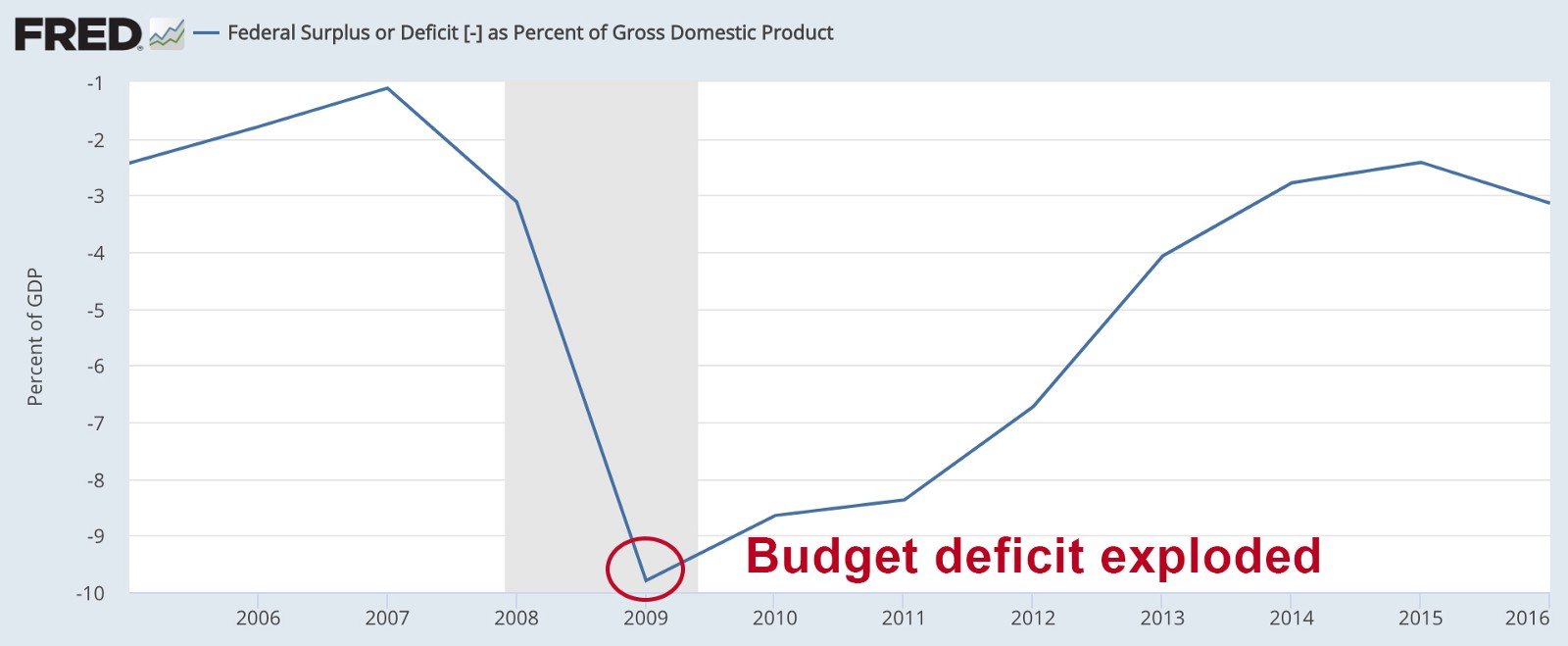

1.利率为0%

2.政府的支出大大增加

3.预算赤字爆发(政府超额花钱)

政府的支出大大增加,以及预算赤字爆发,都是为了提高国家经济。

比如,2008年的去杠杆化——

这两个网站可以浏览全球经济指数:

https://tradingeconomics.com/

https://fred.stlouisfed.org/

如何解决去杠杆化?

四种手段:

1.节衣缩食(Austerity):少花点。这通常是解决去杠杆化的第一步,也是最基础的方式。

2.减债(Debt Reduction):贷款人适当的减少借贷人的总金额;或者,给借贷人更多的时间去还钱。毕竟,少胜于无嘛。

3.发行债券(Debt Monetization):主要是,政府印更多的钱

4.财富再分配(Redistributions of Wealth):政府增加富人的税金。不过,这容易造成贫富矛盾。

注意

a.如果去杠杆化被很好的处理了,这被称之为漂亮的去杠杆化。

节衣缩食、发行债券、财富再分配,这三者是通过通货通缩的方式处理。

发行债券(印钱)是通过通货膨胀的方式处理。

如果它们能够达到平衡,那么这将是一场完美的去杠杆化。

b.如果去杠杆化没有被很好的处理,这将引起经济大萧条。

想想看,如果别人借你的钱没有还你,那你就破产了。放大这种因果效应,你觉得会发生什么事儿?

越来越多的人、公司、银行破产。

政府或许会重新分配财富。然后呢?富人仇视穷人;穷人敌视富人。

这么僵持下去,终将引起社会动荡。

比如,1789年,法国大革命。

再比如,20世纪20年代,希特勒上台。欧洲战争打响,美国正经历大萧条。

通货再膨胀

此时,经济开始慢慢好转了。

通常要花7到10年的时间恢复到去杠杆化之前的状态。

所谓的“迷失的十年”就是这么来的。

最后

如果你想要看原文——

http://www.economicprinciples.org/

另外,Ray Dalio 最近在Ted 做了一次演讲——

https://www.ted.com/talks/ray_dalio_how_to_build_a_company_where_the_best_ideas_win/up-next

他在里面提到了自己做决策时的思考模型。

这个思考模型是混合的,并不是仅仅由经济指标决定的,(有点像是查理芒格的思考模型)。

我的思考

在《李笑来:INBlockchain 在区块链资产上的投资原则》中,李笑来提到过,区块链的世界和真实的世界,其实是互为镜像的关系。

而,如果细心,你可以发现——

- 2016年,股市的表现很好(注意2008年是低谷)。

- 2016年,是区块链资产投资世界的开始。

如果,我们明白周期,我们大概可以推测,之后的7年,区块链资产投资表现将越来越好。

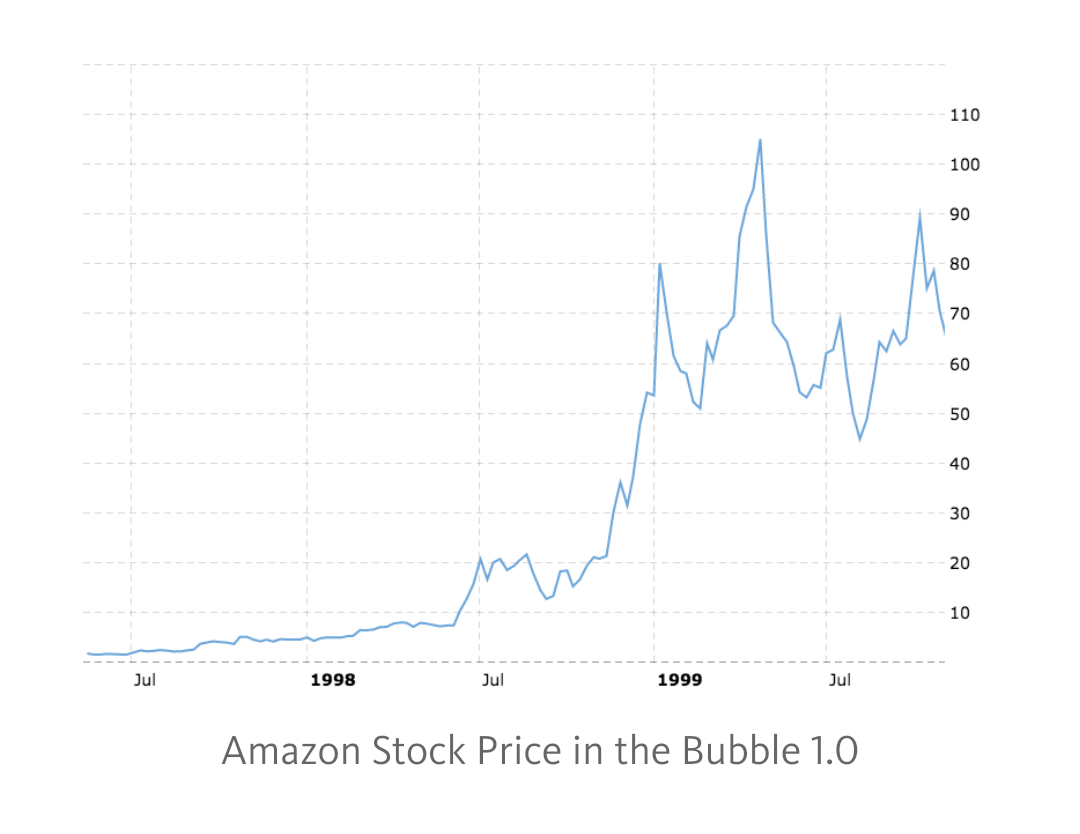

至于,传说中的区块链的价值“泡沫”,大概可以用这两幅图解释——

很多人都说,1999年的亚马逊股票表现是个“泡沫”。站在今天再回首......那算个球。

历史文章

1.拆解:经济是如何运转的(1/2)

2.《股票心理学》第一章 | 10条硬思考(附英文原版链接)

3.这是steemit FAQ 中文翻译的合集

4.关于区块链的10条思考

5.你必须需要的区块链网站资源(一)通识

6.加密货币交易#001 用 CoinMarketCap 做买卖的极简策略

我是徐冉 @xuran,是个区块链爱好者,正在研究 Steemit 的生态模式。

如果这篇文章对你有用,欢迎你 关注我(Follow)、点赞(Vote)、回复(Reply)、转发(Resteem)我的文章。