Designed By @CarrotCake

지난 글 바로가기

왜 한국은 비트코인에 열광할까요?

왜 일본도 비트코인에 열광하는걸까요?

중국의 비트코인, 대륙 붕괴의 신호탄?

독일, 제 4의 금융제국으로 도약할까?

돈, 부채, 적자 그리고 위기

IMF, 통화 파괴의 마지막 수문장

오늘 미 연방정부는 멕시코를 막는 장벽 설치와 불법체류자 추방유예 프로그램 부활(DACA 프로그램)이라는 두 가지 쟁점에서 끝내 합의에 이르지 못하고 셧다운을 맞이했습니다.

셧다운이란, 예산안이 통과되지 않을 경우 법률적으로 연방정부가 예산 집행을 하지 못하게 되어 업무 자체가 일시적으로 멈추게 되는 것입니다. 국방, 교통, 보건 등 필수적인 부분은 업무가 진행되지만, 다른 부분에서 업무가 중단되고 공무원의 보수 지급이 중단되죠.

이 문제가 BTC를 비롯한 암호화폐 시장에 미칠 영향에 대해 왈가왈부하시던데, 저는 중장기적으로 상승할 수 있는 '가능성' 정도만 열어뒀다고 봅니다. 일전에 저는 트럼프의 집권과 함께 스탠리 피셔가 사임하면서 연준의 여론이 '급격한 달러 긴축보다는 서서히 움직일 것'이라고 전망한 바 있습니다. 실제 FOMC의 움직임도 그랬고요.

국내 언론 일각에서는 지금의 셧다운을 '집권 1년차 밖에 안되었는데 이런 정치공세가 오는 것은 트럼프 정부가 망할 징조'라고도 부르던데, 저는 다르게 봅니다. 다른 법안도 아니고 저렇게 강경한 사안에 대해 이정도 차이밖에 나지 않는 것은, 사실상 다른 부분에서는 트럼프가 발목 잡힐 일이 없다는 걸로 보이는거죠.

멕시코 북부를 배경으로 한 미라마입니다... 여긴 트럼프장성이 벌써 있군요

3월분 선물 시세는 11,000USD 정도로 백워데이션 상태이긴 합니다만, 연준에서 급격히 강달러를 주장하지 않는다면 미 연방정부의 안정성이라는 흔들림이 낳을 공포가 오히려 BTC로 올 자금을 더 끌어들이리라 봅니다.

또한 한국 내 신규 자금의 움직임 역시 호재로 작용할 테고요. 이번 백워데이션이 저는 현물 매도가 아닌 콜 포지션의 증가로 이어질 것으로 전망하고 있습니다.

장기적으로도 꾸준히 원-달러에서 달러의 평가절하로 달러 약세장이 나올 것으로 봅니다. 한국 정부에서 외환을 미친듯 통제하려 하는 이유도 여기에 있습니다만, 잘 작동할 것 같진 않네요. USD를 매집할 절호의 찬스가 요 몇 달간 이어지리라 봅니다. 저도 포트폴리오에 그동안 많이 쟁여두지 못했던 USD를 쟁여두려 하고 있습니다.

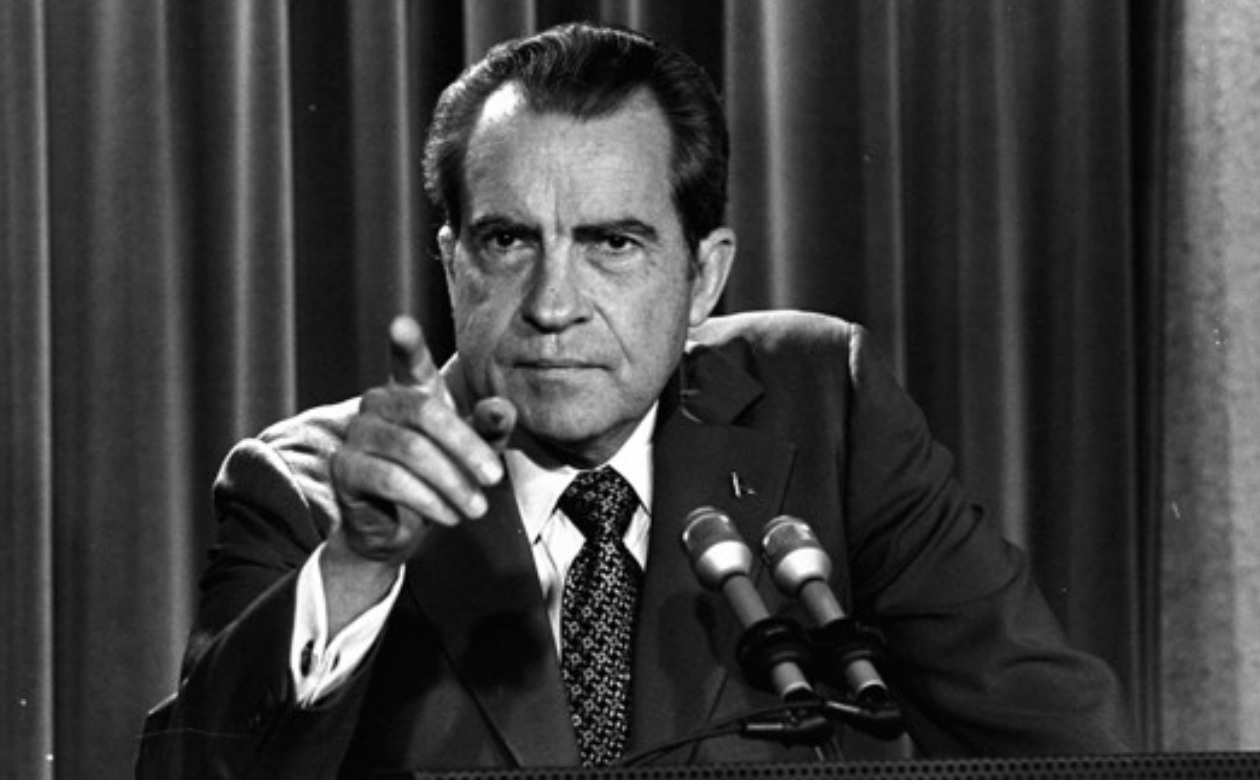

트럼프 : 눈 깔아 이 __야

오늘 뉴스 중 더욱 중요한 것은 따로 있습니다. 연두교서를 통해 트럼프 대통령은 "미국이 과거 중국의 WTO 가입 지원은 잘못되었다"며 WTO 틀 밖에서 보복조치를 하겠다고 했습니다. 이와 함께, 미 국방부는 "2018 국방전략 보고서"를 통해 중국과 러시아라는 '수정주의자'로부터 미국이 위협 받고 있다고도 언급했습니다.

미국이 중국에 노골적으로 불편한 감정을 드러냈다는 것입니다. 이게 오늘 뉴스의 핵심입니다. 미국이 브레튼 우즈 이후 세계를 지배해 온 두 축은 항모전대로 대표되는 강력한 무력 투사능력과 국제 기축통화인 달러를 통한 경제입니다.

슈퍼 301조로 대표되는 미국의 강력한 경제 압박은 클린턴 이후 글로벌 시장경제라는 명목으로 세계 모든 국가의 시장에 걸려있는 빗장을 활짝 풀어, 월 스트리트의 늑대 떼들이 들어가게 한 대표적인 미국의 공격 수단이죠.

작년 7월 이미 트럼프 행정부는 중국 정부의 지재권 관련 문제에 대해 슈퍼 301조 카드를 만지작거린 적이 있을 정도입니다. WTO 외적 방법으로 제재를 하겠다는 이야기는 사실상 슈퍼 301조 발동을 위한 밑밥을 까는것으로 해석해야 합니다.

남지나해에 배치된 랴오닝호와 그 전단입니다

이와 함께 미 국방부의 이런 움직임 역시 주목해야 합니다.

최근 중국은 급격한 군 근대화를 추진하면서 2017년부터 랴오닝급 항모를 본격적으로 전단화 하여 배치하는 한편, 산둥호를 2017년 진수하여 본격적으로 2번째 항모전단 구성을 준비하고 있습니다. 미 해군의 제 7함대가 아무리 강력하다 하더라도, 니미츠급 한대로 두 항모전단을 동시에 상대하는것은 무리기에 미국은 극도로 긴장할 수 밖에 없습니다.

미국이 최근 한국에 파격적일 정도의 기술이전과 더불어 미사일 탄두중량 해금을 선언한 것도, 차도살인지계借刀殺人之計, 남의 칼로 사람을 해치는 계략를 한국과 일본을 통해 하려는 움직임을 보이는 것입니다. 이 기회에 트럼프 행정부와 손잡고 한국도 독도급 LPHLanding Platform, Helicopter의 차기함인 마라도함과 백령도함(계획중)에 본격적인 PIPPerformance Improvement Plan, 성능개량 사업을 진행하는 한편, 함재기로 쓰일 전투용 헬리콥터 사업을 보강하거나 경항모를 하나 들여오는 것 역시 가능한 시나리오겠지요.

어찌되건 미국은 군사적으로도 경제적으로도 중국에 대한 강한 압박을 의도하고 있습니다. 그 이면에 우리가 하나 알아야 할 것은 중국이 금을 공개된 루트로든, 공개되지 않는 루트로든 강력하게 매집하고 있으며, 2015년 부터 금과 위안화를 페깅할 움직임을 보여왔다는 것입니다.

군사적으로 항모전단이야 눈에 보이는 공포이고, 경제적으로 무역수지에 찍힌 3,090억 달러 역시 좀 찌릿하긴 합니다만, 저는 중국이 저렇게 긁어모으는 금이야 말로 미국을 위협하고 있는 근본적인 요소라고 봅니다. 어찌되건 명목화폐는 돈이 아닙니다. BTC와 마찬가지로 '가상 화폐'죠. 블록체인이라는 컨센서스가 보장을 해주느냐, 혹은 연방 정부가 보장을 해 주느냐 하는 차이가 있을 뿐입니다.

중국은 금이라는 실물자산과 USDT를 함께 매집함으로써 달러 세뇨리지에 대한 의문을 국제 시장에 던지려 하는 것으로 보입니다. 오늘은 바로 이 금, 그리고 BTC를 함께 엮어서 생각해보도록 하겠습니다.

텅스텐으로 된 가짜라는 말도 있지만, 어찌되건 포트 녹스는 금 하면 떠오르는 곳입니다.

금을 이해하기 위해서는, 금이 아닌것이 무엇인지 아는 것이 도움이 됩니다. 금은 파생상품이 아닙니다. NYSE에 올라간 금 지수 연동형 펀드는 금이 아니며, COMEX에서 거래되는 금 선물도 금이 아닙니다. 런던 금 시장 협회에서 제공하는 선도거래 역시 금이 아닙니다.

이런 금융상품은 금 시세에 따른 거래로 실물 금을 포함시킨 시스템의 일부이자 계약일 뿐, 금 자체가 될 수 없습니다. 금은 일상용품도 아니며, 투자 상품도 아닙니다. 투자란 리스크와 수익을 모두 수반하는 상품과 돈을 바꾸는 것입니다. 금은 그 자리에서 그저 반짝일 뿐 수익도 없고, 리스크도 없습니다.

변하는 게 있다면 달러가, 원화가, 엔화의 가치가 변하는 것이죠. 금은 그렇다면 뭘까요? J.P. 모건은 이에 대해 간단하게 정리했습니다. "돈은 금이지 다른 어떤 것도 아니다."

하지만 닉슨은 금을 돈의 자리에서 끌어내렸습니다.

1971년 닉슨의 금 태환 정지와 함께 1974년 IMF가 금 통용 금지를 권고하며 SDR($DR, 특별인출권)을 승격시켰습니다. 이와 함께 미국은 1979년부터 금을 엄청나게 팔아치우면서 금값을 떨어뜨립니다...만 별 재미를 보지 못했죠. 그 이후로 정부차원에서는 대규모로 금을 매도하진 않았지만요.

여기서 우리는 금과 BTC에 대해 함께 생각해 볼 필요가 생깁니다.

금 옹호론자들은 '금의 가격이 일정하다면 수요를 충족시킬 만큼 금은 충분히 있다.'고 말합니다. 금값이 온스당 17,500$라면 유로존, 일본, 중국, 미국의 M1 공급량 총합과 거의 유사해진다는거죠. 그렇다면 2,100만 BTC로 발행량이 고정된 BTC도 역시 가격이 더 오른다면 M1과 유사해지지 않을까요?

그리고 '금이 1930년대 공황의 주범이 아니다. 공황의 주범은 금의 자유시장 가격을 고려하지 않은 금환본위제 때문이다'고 말합니다. 그렇다면 완전 자유 시장의 컨센서스에 의해 가격이 결정되는 BTC 역시 금의 위상에 올라갈 수 있다는 의미가 되겠네요?

마지막으로 금 옹호론자들은 '금이 시장공황의 원인이며, 중앙은행은 화폐 정책을 취해야 한다'라는 공격을 수많은 중앙은행 실패 사례를 들며 반박합니다. 공황은 과도한 신용팽창과 자기 과신 때문에 발생하고, 갑자기 버블이 꺼지면서 유동성 확보를 위한 경쟁이 벌어질 때 발생한다는 것이죠.

빠른 금광 멀티는 승리의 지름길... 아 이게 아니군요

BTC의 미래는 지금 일어나는 금 쟁탈전에서 볼 수 있습니다. 정부가 발행하는 명목화폐는 역사가 그래왔던 것 처럼 항상 일정한 주기를 갖고 붕괴되어 왔습니다. USD가 오래 버티고 있는 것 뿐이지요. 비록 언제 그 기준이 붕괴될지 우리는 알 수 없습니다만, 분명한 것은 각국이 안전 자산으로 생각하고 있는 금에 대한 이런 쟁탈전은 BTC 쟁탈전과 유사한 양상을 보일 것이라는 것입니다.

아시아, 중남미, 동유럽 국가들은 2004년 1/4분기 대비 2013년 1/4분기 비교 결과 적게는 176%, 많게는 2,043%까지 금 보유량을 높여왔습니다. (한국 역시 743%로 결코 적은 양을 매집한 것이 아닙니다.) 그 중 가장 눈여겨보아야 할 것은 중국입니다. 눈에 보이는 시장 거래량은 중국이 가장 낮지만, 중요한 것은 드러나지 않는 금입니다. 중국은 광산과 직접 거래하거나 에이전트들을 통해 저가매수를 실현했고, 비교적 낮은 가격에 금을 긁어모아왔습니다.

브랜든 콘웨이Brandon Conway의 연구에 따르면, 실제 중국의 금 보유고는 약 4,500t 이상이고 매년 200t 가량 채굴되는 국내 생산량과 호주에서의 직접 채굴을 포함하면 1,500% 이상이 될 것으로 전망됩니다. 4,000t의 보유량만 하더라도 IMF를 제치고 미국의 뒤를 이은 세계 2위에 해당하는 정도의 보유국이 됩니다.

러시아 역시 마찬가지입니다. 중국처럼 은밀하진 않지만, 화끈할 정도로 넓은 땅덩어리를 바탕으로 엄청나게 채굴해왔죠. 현재 금 보유량은 2,000t 정도에 이르를 것으로 보고 있습니다. 미국에 비해서는 작지만, 러시아의 경제규모를 생각해본다면 경제규모 대비 금 보유량은 미국을 아득히 뛰어넘습니다.

땅덩어리가 넓은 러시아는 그냥 캐버렸습니다. 아주 많이요.

독일의 금 엑소더스 현상이나, 금 값 인상에도 불구하고 스위스의 국립은행에 대한 금 판매권리를 박탈하는 것은, 각국이 금 보유에 대해 굉장히 적극적으로 움직이고 있다는 것으로 볼 수 있습니다. 미국이 이 두 국가를 콕 찝어서 경제 제재국에 포함시킨 것은 우연이 아닐 것입니다. 늘어나는 달러의 흔들림에 대해 금을 앞다투어 보유하게 된 것이죠.

경제가 금 본위제로 돌아갈까요? 분명 구 금본위제는 잘못되었지만, 그것이 수정된다 하더라도 지금 먹혀들지에 대해서는 의문이 남습니다. 또한 IMF와 미국이 $DR, USD를 통한 압박을 가해 올 가능성 역시 부정할 수 없습니다. 그것이 실체화 된 것이 1978년 출범한 킹스턴 체제죠.

다만 레이건 정부 이후 미국이 금 매도를 중단했고, 마리오 드라기 ECB 총재가 금은 기축자산으로서의 역할을 한다고 언급하는 등 금에 대해서 구미유럽권 역시 보유 포지션으로 이동하면서 막상 금 본위제를 한다고 하더라도, 지금과 같은 긴장 속에서는 바로 진행되지 않을 가능성이 큽니다.

하지만 BTC가 대안이 된다면 어떨까요? BTC는 세계의 통화 시스템에 끼어들 수 있을까요? 저는 가능성이 있을 수 있다고 봅니다. 다만 그 이전엔 지금과 같은 규제안을 벗어나 탈 정치화된 인터넷 사회에서 화폐로서의 기능을 하는 것이 우선시 되리라 생각합니다.

금이든 BTC든, 안정통화로 시스템이 변경되는 것은 지금까지 명목통화 시스템이 만들어 온 문제점인 국가 채무와 디레버리징이라는 문제를 동시에 해결할 수 있을 가능성을 제공합니다. 세뇨리지를 잃고 싶지 않은 미국과 약달러를 추구하고자 하는 이중적인 면을 동시에 추구하는 모순에 빠진 미국의 정책 역시 금이나 BTC 같은 안정통화를 강력하게 지지하기도 합니다.

다국적 통화체제로 갈지, 금이나 BTC와 같은 단일 안정통화 체제로 갈지, 혹은 여전히 달러 패권주의가 이어질 지 우리는 지금 상황에서 100% 전망할 수 없습니다. 하지만 지금 현재의 흐름이 이어진다면 적어도 10년 이내에는 달러의 흐름은 매우 불안정해질 것입니다. 금과 SDR, BTC, CNY, USD가 벌일 처절할 전쟁의 한 가운데에서, 우리 모두가 살아남고, 단순히 생존을 넘어서서 경제적 자유를 얻기를 소망합니다.

오늘도 여러분을 위해, 필요한 때를 위한 작은 행운과 공포에 지지 않을 용기를 기원하겠습니다.